Le rachat de crédits propriétaires constitue une solution financière permettant aux propriétaires immobiliers de restructurer leurs dettes et d'optimiser leur budget. Cette opération consiste à regrouper plusieurs prêts en cours en un seul crédit, généralement à des conditions plus avantageuses. Le rachat de crédits s'adresse aux propriétaires qui remboursent un ou plusieurs crédits immobiliers, ainsi que d'éventuels crédits à la consommation. Cette stratégie vise à alléger la charge financière mensuelle, simplifier la gestion des remboursements et potentiellement dégager une capacité d'emprunt supplémentaire.

Fonctionnement du rachat de crédits propriétaires

Le rachat de crédits propriétaires repose sur un mécanisme financier visant à consolider l'ensemble des dettes d'un emprunteur en un seul prêt. Cette opération implique le remboursement anticipé des crédits existants par un nouvel organisme prêteur, qui propose un contrat de prêt unique regroupant l'ensemble des sommes dues. Le nouveau crédit est généralement assorti d'un taux d'intérêt plus avantageux et d'une durée de remboursement allongée, ce qui permet de réduire significativement le montant des mensualités. Le bien immobilier du propriétaire sert souvent de garantie pour ce nouveau prêt, sous forme d'hypothèque ou de privilège de prêteur de deniers.

Le processus de rachat de crédits débute par une analyse approfondie de la situation financière de l'emprunteur. L'organisme prêteur évalue le montant total des crédits à racheter, la valeur du bien immobilier servant de garantie, ainsi que la capacité de remboursement du propriétaire. Sur la base de ces éléments, une proposition de regroupement est élaborée, détaillant les nouvelles conditions de prêt, notamment le taux d'intérêt, la durée de remboursement et le montant des mensualités. Il convient de noter que le rachat de crédits peut inclure non seulement des prêts immobiliers, mais également des crédits à la consommation, des découverts bancaires ou d'autres types de dettes.

La mise en place d'un rachat de crédits propriétaires nécessite la constitution d'un dossier complet comprenant divers justificatifs. Parmi les documents requis figurent généralement les relevés de tous les crédits en cours, les trois derniers bulletins de salaire, le dernier avis d'imposition, ainsi que les titres de propriété du bien immobilier. Une fois le dossier validé et l'offre de prêt acceptée par l'emprunteur, l'organisme prêteur procède au remboursement des anciens crédits et met en place le nouveau prêt. Cette opération s'accompagne souvent de frais de dossier et peut entraîner des pénalités de remboursement anticipé sur certains crédits existants.

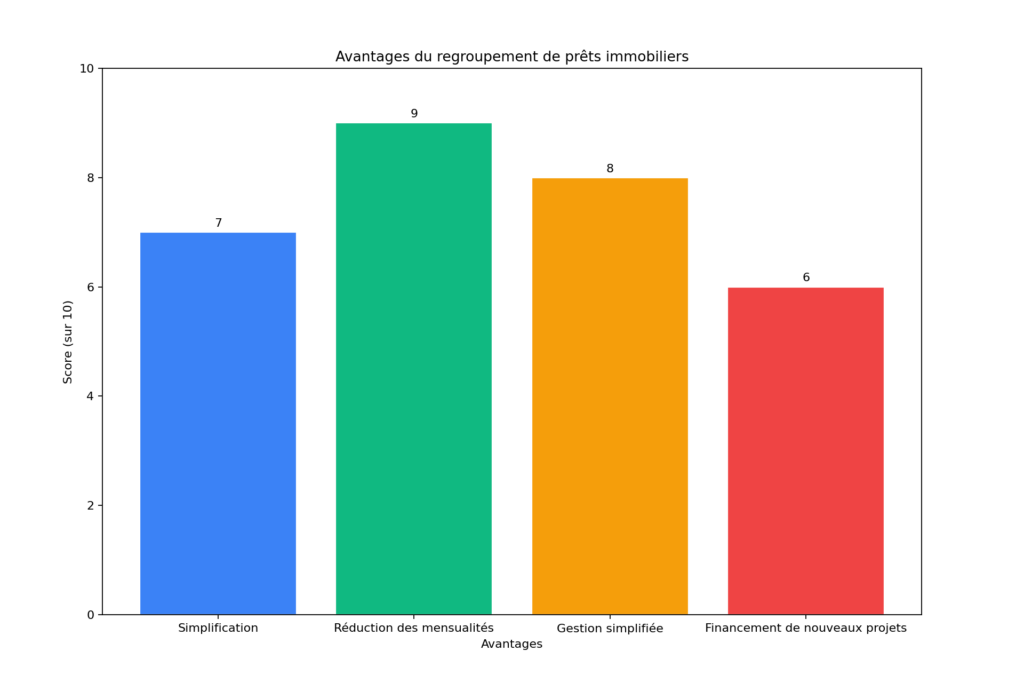

Avantages du regroupement de prêts immobiliers

Le regroupement de prêts immobiliers présente de nombreux avantages pour les propriétaires souhaitant optimiser leur situation financière. Cette stratégie offre une approche globale de la gestion de l'endettement, permettant d'améliorer significativement le quotidien budgétaire des emprunteurs. L'un des principaux bénéfices réside dans la simplification administrative et financière qu'apporte le rachat de crédits, en réduisant le nombre d'interlocuteurs et de prélèvements mensuels. Cette centralisation facilite le suivi des remboursements et offre une meilleure visibilité sur l'évolution de la dette globale. Pour en savoir plus sur les modalités du regroupement de crédits pour propriétaires, vous pouvez consulter le site ymanci.fr.

Réduction significative des mensualités

La réduction des mensualités constitue l'un des avantages majeurs du rachat de crédits propriétaires. En regroupant plusieurs prêts en un seul, il devient possible d'obtenir un taux d'intérêt global plus avantageux et d'allonger la durée de remboursement. Cette restructuration de la dette permet de diminuer considérablement le montant des échéances mensuelles, offrant ainsi un soulagement financier immédiat aux emprunteurs. Dans certains cas, la baisse des mensualités peut atteindre jusqu'à 60% du montant initialement versé, libérant une part importante du budget pour d'autres dépenses ou pour l'épargne. Cette diminution des charges mensuelles contribue à réduire le taux d'endettement global du ménage, améliorant ainsi sa situation financière à long terme.

Simplification de la gestion budgétaire

Le regroupement de prêts immobiliers simplifie considérablement la gestion budgétaire des propriétaires. En ne conservant qu'un seul crédit à rembourser, les emprunteurs bénéficient d'une meilleure lisibilité de leur situation financière. Cette simplification se traduit par une réduction du nombre de prélèvements mensuels, facilitant ainsi le suivi des dépenses et la planification budgétaire. De plus, la centralisation des remboursements auprès d'un unique organisme prêteur permet de réduire les risques d'oubli ou de retard de paiement, évitant ainsi les frais supplémentaires et les incidents bancaires. Cette gestion simplifiée offre aux propriétaires une plus grande sérénité dans la conduite de leurs finances personnelles.

Possibilité de financer de nouveaux projets

Le rachat de crédits propriétaires ouvre souvent la possibilité de financer de nouveaux projets. En effet, la réduction des mensualités peut libérer une capacité d'emprunt supplémentaire, permettant aux propriétaires d'envisager de nouveaux investissements ou la réalisation de travaux d'amélioration de leur bien immobilier. Certains organismes proposent même d'inclure une enveloppe de trésorerie dans le montant du rachat de crédits, offrant ainsi la possibilité de financer immédiatement un projet sans avoir à contracter un nouveau prêt. Cette flexibilité permet aux propriétaires de saisir des opportunités d'investissement ou de concrétiser des projets personnels tout en conservant une gestion maîtrisée de leur endettement global.

Critères d'éligibilité au rachat de crédits

L'éligibilité au rachat de crédits propriétaires dépend de plusieurs critères évalués par les organismes prêteurs. Ces conditions visent à s'assurer de la viabilité de l'opération et de la capacité de l'emprunteur à honorer ses engagements financiers sur le long terme. Les critères d'éligibilité prennent en compte divers aspects de la situation personnelle et financière du propriétaire, ainsi que les caractéristiques des crédits à racheter et du bien immobilier servant de garantie. Une analyse approfondie de ces éléments permet aux établissements financiers de déterminer la faisabilité du rachat de crédits et les conditions qui peuvent être proposées à l'emprunteur.

Situation financière stable et saine

Une situation financière stable et saine constitue un critère fondamental pour l'éligibilité au rachat de crédits propriétaires. Les organismes prêteurs examinent attentivement les revenus réguliers de l'emprunteur, qu'il s'agisse de salaires, de pensions de retraite ou de revenus locatifs. La stabilité professionnelle est également prise en compte, avec une préférence pour les contrats à durée indéterminée ou les situations professionnelles pérennes. L'historique bancaire du propriétaire est scruté afin de vérifier l'absence d'incidents de paiement récurrents ou de situations de surendettement. Un taux d'endettement maîtrisé, généralement inférieur à 35% des revenus, est également recherché pour garantir la capacité de l'emprunteur à faire face aux nouvelles mensualités du crédit regroupé.

Valeur suffisante du bien immobilier

La valeur du bien immobilier détenu par le propriétaire joue un rôle crucial dans l'éligibilité au rachat de crédits. Le bien sert généralement de garantie pour le nouveau prêt, sous forme d'hypothèque ou de privilège de prêteur de deniers. Les organismes prêteurs évaluent donc la valeur marchande actuelle du bien, ainsi que son potentiel d'évolution. Cette estimation permet de déterminer le montant maximal du rachat de crédits pouvant être accordé, en fonction du ratio entre la valeur du bien et le montant emprunté. Un bien immobilier dont la valeur est nettement supérieure au montant des crédits à racheter offre une meilleure garantie et facilite l'obtention de conditions avantageuses pour le regroupement de prêts.

Capacité de remboursement adaptée

La capacité de remboursement de l'emprunteur constitue un critère déterminant dans l'éligibilité au rachat de crédits propriétaires. Les organismes prêteurs analysent minutieusement le ratio entre les revenus du propriétaire et le montant des nouvelles mensualités envisagées après le regroupement des prêts. Cette évaluation prend en compte non seulement les revenus actuels, mais aussi leur stabilité et leur évolution potentielle à moyen terme. Le calcul du reste à vivre, c'est-à-dire la somme dont dispose le ménage une fois les charges fixes et les remboursements de crédits déduits, est également pris en considération. Un reste à vivre suffisant garantit que l'emprunteur pourra faire face à ses dépenses courantes tout en honorant ses engagements financiers, réduisant ainsi les risques de défaut de paiement.

Démarches pour effectuer un regroupement de crédits

Le processus de regroupement de crédits pour les propriétaires immobiliers suit plusieurs étapes bien définies. Cette démarche nécessite une préparation minutieuse et une collaboration étroite avec l'organisme prêteur choisi. L'objectif est d'obtenir une offre de rachat adaptée à la situation financière de l'emprunteur et répondant à ses besoins spécifiques. Les étapes du regroupement de crédits incluent la collecte des informations nécessaires, l'analyse de la situation financière, la négociation des conditions du nouveau prêt et la finalisation de l'opération. Une bonne compréhension de ces démarches permet aux propriétaires de mener à bien leur projet de rachat de crédits de manière efficace et sereine.

Constitution du dossier de demande

La constitution du dossier de demande représente la première étape concrète du processus de rachat de crédits propriétaires. Cette phase requiert la collecte et l'organisation de nombreux documents justificatifs. Parmi les pièces indispensables figurent les relevés détaillés de tous les crédits en cours, incluant les tableaux d'amortissement et les contrats initiaux. Les justificatifs de revenus, tels que les bulletins de salaire des trois derniers mois et le dernier avis d'imposition, sont également requis. Les documents relatifs au bien immobilier, comme le titre de propriété et l'estimation de sa valeur actuelle, doivent être fournis. Il convient également d'inclure les relevés bancaires des derniers mois, ainsi que tout document attestant d'éventuels revenus complémentaires ou de charges spécifiques.

Analyse de la situation par l'organisme prêteur

L'analyse de la situation financière par l'organisme prêteur constitue une étape cruciale du processus de rachat de crédits propriétaires. Cette phase d'évaluation approfondie permet à l'établissement financier de déterminer la faisabilité de l'opération et les conditions qui peuvent être proposées à l'emprunteur. L'organisme prêteur examine en détail l'ensemble des documents fournis, évaluant les revenus, les charges et l'historique de crédit du propriétaire. Une attention particulière est portée au calcul du taux d'endettement actuel et projeté après le regroupement des crédits. L'analyse inclut également une évaluation du bien immobilier servant de garantie, prenant en compte sa valeur marchande et son potentiel d'évolution.

Signature du nouveau contrat de prêt

La signature du nouveau contrat de prêt marque l'aboutissement du processus de rachat de crédits propriétaires. Cette étape intervient après la validation de l'offre de prêt par l'emprunteur et l'expiration du délai légal de réflexion. Le contrat détaille l'ensemble des conditions du nouveau prêt, incluant le montant emprunté, le taux d'intérêt, la durée de remboursement et le montant des mensualités. Il précise également les garanties mises en place, telles que l'hypothèque ou le privilège de prêteur de deniers sur le bien immobilier. La signature s'effectue généralement en présence d'un notaire, notamment pour l'enregistrement des garanties immobilières. Une fois le contrat signé, l'organisme prêteur procède au déblocage des fonds, permettant le remboursement des anciens crédits et la mise en place effective du nouveau prêt regroupé.

Impact fiscal du rachat de crédits immobiliers

Le rachat de crédits immobiliers peut avoir des répercussions fiscales qu'il convient de prendre en compte dans l'évaluation globale de l'opération. L'impact fiscal varie en fonction de la nature des crédits regroupés et des caractéristiques du nouveau prêt. Dans le cas d'un rachat incluant un crédit immobilier ayant bénéficié d'avantages fiscaux, comme un prêt à taux zéro ou un dispositif d'investissement locatif, il est essentiel de vérifier les conséquences du remboursement anticipé sur ces avantages. Certains dispositifs fiscaux peuvent être maintenus sous conditions, tandis que d'autres peuvent être perdus en cas de rachat. Il est donc recommandé de consulter un expert fiscal ou un conseiller spécialisé pour évaluer précisément l'impact du rachat de crédits sur sa situation fiscale personnelle.